Le taux moyen des crédits immobiliers atteint les 2,05 % en octobre

Le taux moyen des crédits n’avait pas atteint de tels niveaux depuis 2016 (2,07 %). D’après les derniers chiffres diffusés ce jeudi par l’Observatoire du Crédit Logement/CSA, l’indicateur s’établit à 2,05 % en octobre 2022, hors assurance et coût des sûretés (commission d’un courtier par exemple). Une multiplication quasiment par deux, quand on observe les estimations de décembre dernier (1,1 %).

« Au début de l‘année, l’augmentation du taux moyen avait été modeste : 2 points de base (pdb) par mois en janvier et février. Mais avec le déclenchement de la guerre en Ukraine, le rythme de l’inflation et les tensions sur les marchés financiers se sont renforcées : entre février et juin, le taux s’est accru de 10 pdb par mois, en moyenne », détaille l’Observatoire du Crédit Logement/CSA.

La valorisation du taux d’usure impacte la production de crédits

« L’accentuation des déséquilibres économiques et financiers s’est alors accompagnée d’une progression du taux encore plus rapide en juillet (+18 pdb). Mais en août (+12 pdb), et surtout en septembre (+6 pdb), la remontée du taux a été bridée par un taux d’usure faiblement revalorisé pour le 3ème trimestre, après avoir été maintenu à bas niveau au cours du printemps », poursuit l’observatoire.

Pour rappel, le taux d’usure renvoie au taux de plafonnement calculé par la Banque de France et pratiqué au sein des banques. Or un taux d’usure trop bas contraint le niveau des taux des crédits, ce qui empêche d’aboutir à un taux annuel effectif global (TAEG), comprenant l’ensemble des frais générés par un prêt immobilier, frais de dossiers compris.

La revalorisation à 3,05 % début octobre pour un emprunt de 20 ans et plus, tous frais compris, du taux d’usure, permet de revenir aux taux de juillet. « La revalorisation du taux d’usure intervenue à compter du 1er octobre a certes permis un accroissement des taux des crédits immobiliers : mais la nouvelle phase de relèvement des taux de la BCE a pesé sur les marges des banques », relève l’Observatoire du Crédit Logement/CSA. Ce qui alourdit davantage la conjoncture, minée par l’inflation, la baisse de moral des ménages, l’affaiblissement de la demande, voire la contraction de l’offre.

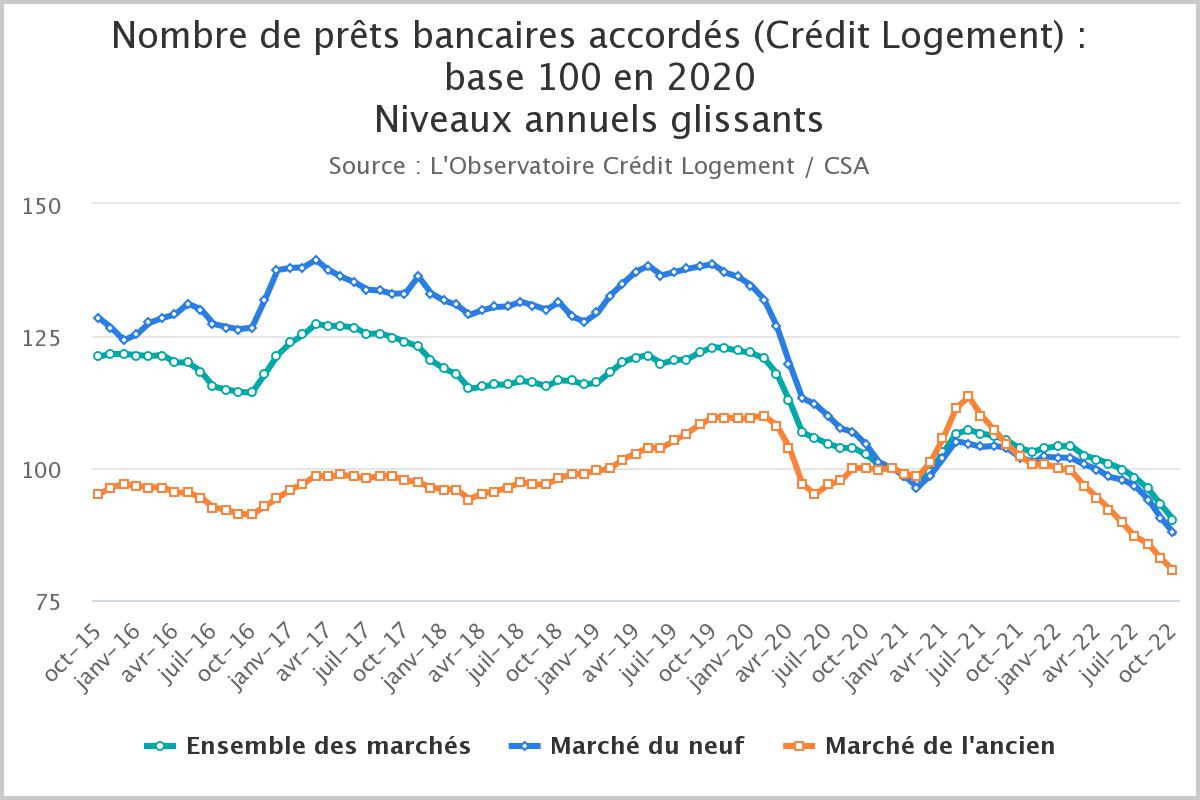

Résultat : la production nouvelle de crédits s’engourdit, à l'image du marché immobilier, bien que déjà en baisse depuis début 2022, avec le nombre de prêts reculant en niveau semestriel glissant de 7,3 % à fin juin, et la production de crédits de 5,6 % en glissement annuel. « L’offre de crédits n’a donc pas pu se redresser suffisamment, à la différence de ce qui se constate habituellement au début de l’automne », conclut l’Observatoire du Crédit Logement/CSA. Pour preuve : en octobre, la production de crédits chute de 32,1 % au niveau trimestriel, et le nombre de prêts de 34,3 % en glissement annuel.

L’allongement des prêts, un avantage pour les ménages modestes ?

Autre constat : la durée moyenne des prêts, établie à 244 mois, franchissant la barre symbolique des 20 ans. « Mais cet allongement n’est plus suffisant pour compenser les conséquences de la hausse des prix des logements ou amortir les conséquences de l’augmentation des taux d’apport personnel exigés. Depuis la fin du printemps, il permet simplement d’éviter un recul plus rapide encore de la production de crédits, avec une efficacité qui s’érode au fur et à mesure de l’augmentation des taux des crédits », commente l’Observatoire du Crédit Logement/CSA.

D’autant que « les taux des prêts ont tous augmenté, quelle que soit leur durée à l'octroi. Ils étaient en moyenne le mois dernier de 1,92 % sur 15 ans, 2,06 % sur 20 ans, et 2,17 % sur 25 ans », peut-on lire dans une dépêche AFP. En outre, la part des prêts les plus longs recule doucement depuis le printemps : en octobre, 64,1 % des prêts bancaires à l’accession à la propriété ont été certes accordés sur une durée d’entre 20 ans et 25 ans, cette part recule par rapport aux 65,3 % observés en mai dernier. À l’inverse, les prêts les plus courts (15 ou moins) voient leur part de demandeurs se redresser légèrement à 14,8 %, contre 13,5 % en mai dernier.

Une progression liée sûrement aux revenus des emprunteurs. En effet, ceux-ci progressent de 4 % sur les 10 premiers mois de 2022 en glissement annuel - contre +2 % en 2021. Ce qui rejoint le niveau d’exigences en termes d’apport, maintenant plus élevés et provoquant un accroissement de 10,5 % de l’apport personnel sur les premiers mois de 2022, en glissement annuel. « Les taux d’apport des ménages encore sur le marché ont nettement cru depuis 2019, pour s’établir à des niveaux élevés, au regard des exigences des autorités françaises de contrôle des banques », est-il mentionné dans la note de l’Observatoire du Crédit Logement/CSA.

Sans compter les ambitions grandissantes des ménages sur le marché immobilier. L’envie d’avoir plus de surface ou de changer de localisation - par exemple sur le littoral, où les ventes et prix augmentent - a des conséquences sur les coûts des opérations (+6 % pour les 10 premiers mois de l’année, en glissement annuel, après +4,7 % en 2021). « Dans ces conditions, le coût relatif se maintient sur des niveaux particulièrement élevés : 4.8 années de revenus en octobre 2022, contre 4.7 années de revenus il y a un an à la même époque », rapporte l’Observatoire du Crédit Logement/CSA.

Un faible écart de coût entre le logement neuf et l’ancien

Peut-on toutefois noter une réelle différence de coûts entre l’immobilier neuf et l’ancien ? Les chiffres de l’Observatoire du Crédit Logement/CSA semblent plutôt indiquer le contraire.

Certes, en octobre, les taux moyen sont de 2,09 % dans le neuf et de 2,05 % dans l’ancien. Pareil pour la durée des prêts, étant de 261 mois pour l’accession dans le neuf et de 254 mois pour l’accession dans l’ancien. La différence demeure donc faible.

Niveau coûts des opérations, les évolutions sont de l’ordre de 7 % sur les 10 premiers mois de l’année (contre 2 % en 2021) dans le neuf. De son côté, l’ancien voit ses coûts monter de 5,4 % sur la mêle période (après +5,2 % en 2021). Pour ce qui est des revenus des ménages, les progressions sont à peu près similaires, de 4,8 % pour les 10 premiers mois de l’année dans l’immobilier neuf, et de 4,1 % dans l’immobilier ancien.

Peut-être est-ce dans l’apport que nous constatons une plus grande différence d’augmentation, enregistrant +15,5 % dans le neuf, et +10,7 % dans l’ancien, en glissement annuel sur les 10 premiers mois de 2022.

Cela se prononce par l’indicateur de solvabilité, qui dans le neuf est « déjà pénalisé par la détérioration des dispositifs publics de soutien de la demande » et « se dégrade maintenant sous l’effet d’une augmentation rapide des prix des logements neufs et de la remontée des taux des crédits immobiliers. La transformation du marché, avec notamment le repli de la part des clientèles les moins bien dotées en apport personnel, n’est plus suffisante pour contrebalancer les facteurs de dégradation de la solvabilité de la demande », décrypte l’Observatoire du Crédit Logement/CSA.

Pour l’ancien, « l’indicateur de solvabilité de la demande peut rebondir en octobre, en dépit de la hausse des prix des logements qui persiste et de l’augmentation des taux des crédits qui se renforce. Il bénéficie en effet de la transformation du marché et de l’accroissement de la part des ménages bien dotés en apport personnel », rapporte l’institution.

Virginie Kroun

Photo de Une : Adobe Stock